リスクと上手につきあっていくには|iDeCoスペシャルサイトbyろうきん

資産運用とリスクは切っても切れない関係です。iDeCoの資産運用は長期にわたりますが、その間ずっとリスクと上手につきあっていかなければなりません。リスクをおさえた運用手法を知り、ご自分の運用スタイルを把握したうえで資産運用に取り組みましょう。

もっと知っておこう!資産運用のこと

リスクと上手につきあっていくには

|

ライフプランと資産運用|その1.

|

|

分散投資でリスクを

|

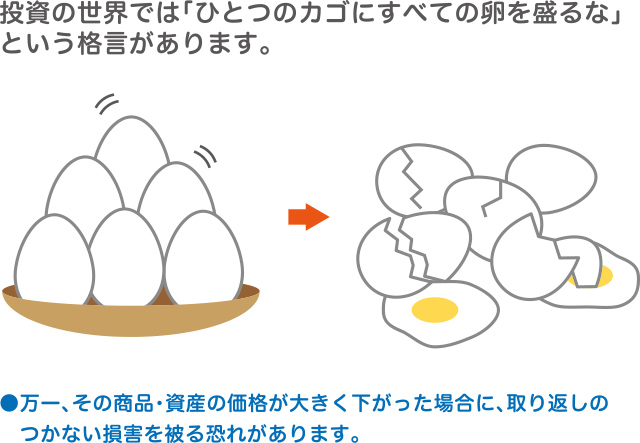

投資対象や時間を分けて運用することで、リスクを低減させながら収益をめざすことを「分散投資」といいます。投資対象を選ぶときは、値動きの異なる商品を組み合わせるのがポイントです。ある商品の運用が不調でも、ほかの商品がカバーし、資産全体のリスクを抑えることができるからです。

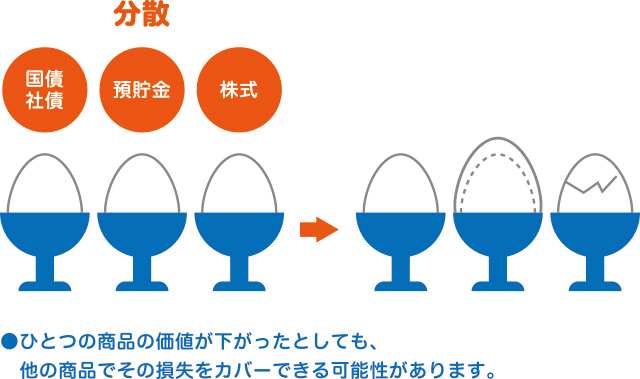

定期的に一定額を投資『ドルコスト平均法』

iDeCoの資産運用で、このドルコスト平均法を実践できます。確定拠出年金では、毎月決まった日に決まった掛金で決まった商品を継続して購入していくことができるので、ドルコスト平均法に則した積立投資を行うことができます。毎月の市場の動きを気にしなくても、リスクを抑えた積立投資ができます。

|

ライフプランと資産運用|その2.

|

|

長い期間運用することで

|

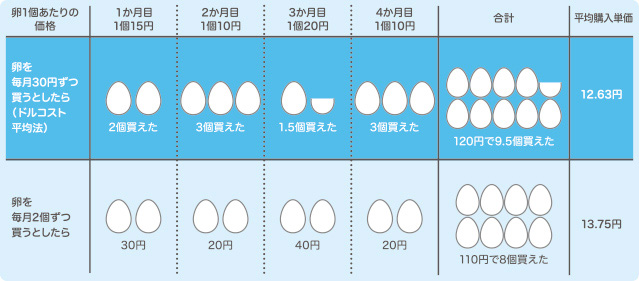

金融市場はさまざまな要因によって資産価格が大きく変動することがあります。日々の市場の変化を受けて購入や売却を繰り返すのはコストが多くかかりますし、その判断が難しいものです。

上の図のように、短期的な値動きの大きい商品であっても長期間投資を行うことにより、価格変動リスクを抑え比較的安定したリターンが期待できます。

iDeCoは、原則として60歳以降でないと引き出すことができないため、多くの方が長期にわたる資産運用を行うこととなります。受取開始までの長い期間を利用して、リスクを抑えた投資ができます。

上の図のように、短期的な値動きの大きい商品であっても長期間投資を行うことにより、価格変動リスクを抑え比較的安定したリターンが期待できます。

iDeCoは、原則として60歳以降でないと引き出すことができないため、多くの方が長期にわたる資産運用を行うこととなります。受取開始までの長い期間を利用して、リスクを抑えた投資ができます。

|

ライフプランと資産運用|その3.

|

|

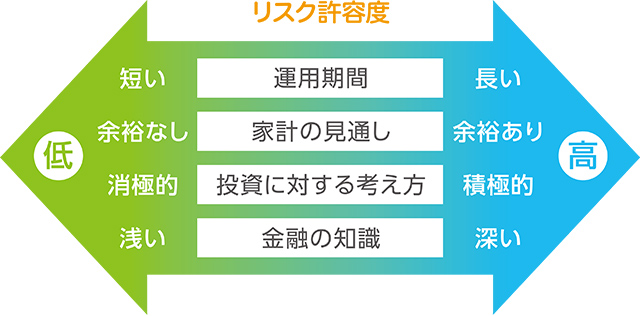

「リスク許容度」を把握しておこう |

リスク許容度とは、「金融商品の値動きの大きさ(リスク)を受け入れられる度合い」のことです。自分のリスク許容度を把握したうえで商品を選択し、資産を配分していきましょう。

- たとえば...

- 年齢が低い=運用期間が長い

大きなマイナスが発生しても取り戻せるチャンスがある→リスク許容度は高い - 年齢が高い=運用期間が短い

大きなマイナスが発生したら取り戻せるチャンスが少ない→リスク許容度は低い - 教育費や住宅費など大きな出費が想定される

家計の見通しに余裕がない→リスク許容度は低い - ハイリスク商品に対して抵抗感がある・金融商品についてあまり詳しくない→リスク許容度は低い

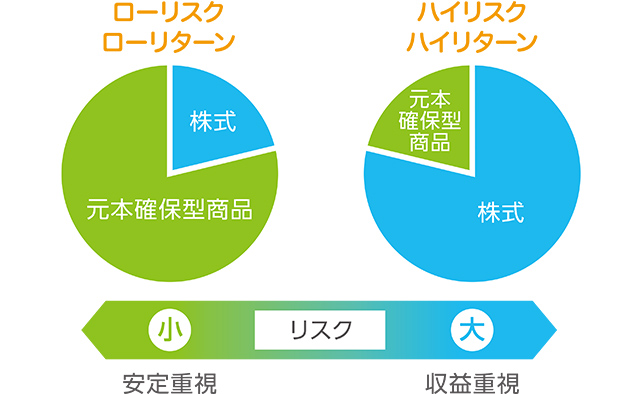

リスク許容度の高い人は株式の比率を高めるなど、より積極的な運用が可能です。リスク許容度が低い人は元本確保型商品や債券の比率を高めるなど、リスクを抑えた運用を検討しましょう。

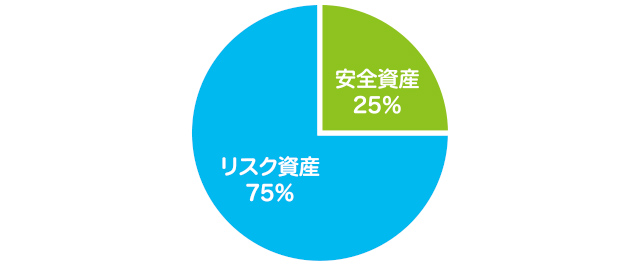

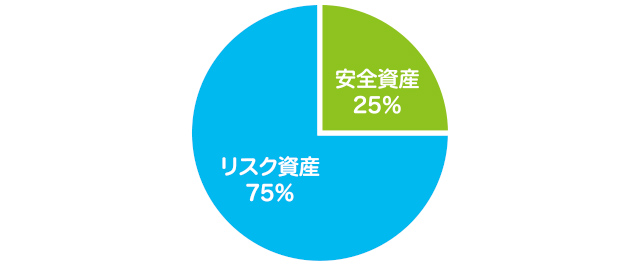

成長重視型

比較的リスクの大きい商品の組入比率を大きくし、大きなリターンの獲得をめざした資産配分例です。長期投資が可能な方、あるいは中長期的には高い資産の成長をめざしながらも全体的な資産価値の目減りは避けたい方に適した運用スタイルです。

比較的リスクの大きい商品の組入比率を大きくし、大きなリターンの獲得をめざした資産配分例です。長期投資が可能な方、あるいは中長期的には高い資産の成長をめざしながらも全体的な資産価値の目減りは避けたい方に適した運用スタイルです。

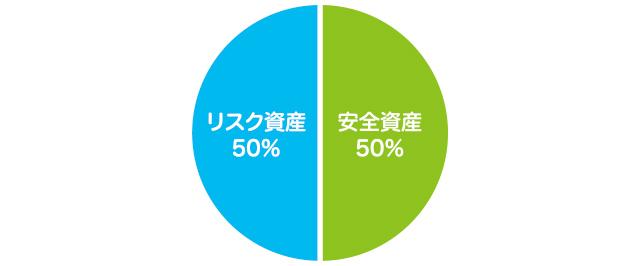

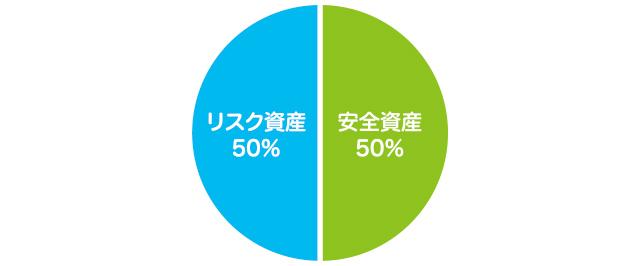

安定運用型

安全資産とリスク資産をバランスよく組み入れた資産配分例です。資産全体の大きな価格変動はおさえながらも、多少のリターンの獲得をめざしたい方に適した運用スタイルです。

安全資産とリスク資産をバランスよく組み入れた資産配分例です。資産全体の大きな価格変動はおさえながらも、多少のリターンの獲得をめざしたい方に適した運用スタイルです。

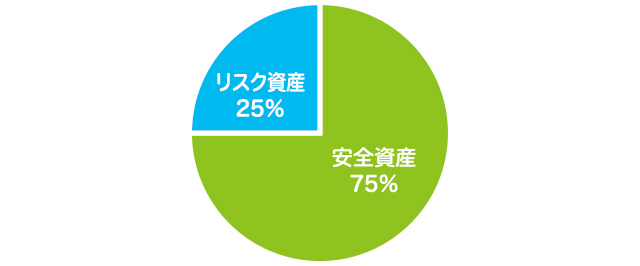

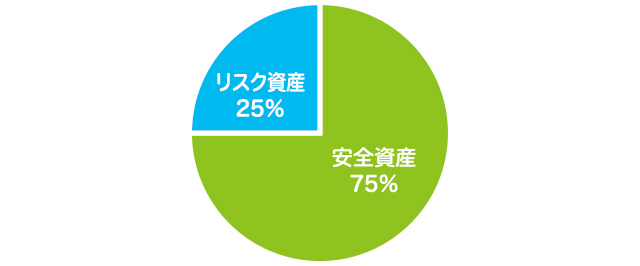

元本重視型

大きなリターンは追求せず、安全性を重視する資産配分例です。はじめて投資をする方などに適した運用スタイルです。

大きなリターンは追求せず、安全性を重視する資産配分例です。はじめて投資をする方などに適した運用スタイルです。

元本確保型

年金資産の受取開始までの期間が短い場合や、どうしても元本割れは避けたい方に適した運用スタイルです。

年金資産の受取開始までの期間が短い場合や、どうしても元本割れは避けたい方に適した運用スタイルです。

自分のリスク許容度に見合った資産配分を

リスク許容度に応じた資産配分の例をご紹介します。安全資産(定期預金や国債)とリスク資産(株式や外国債券)に分けてイメージしてみましょう。