iDeCo(個人型確定拠出年金)の注意すべきポイントは?

iDeCoに加入するにあたっての注意すべきポイントをご紹介します。

|

注意すべきポイント|その1.

|

|

iDeCoは

|

|

注意すべきポイント|その2.

|

|

iDeCoは手数料がかかります |

|

注意すべきポイント|その3.

|

|

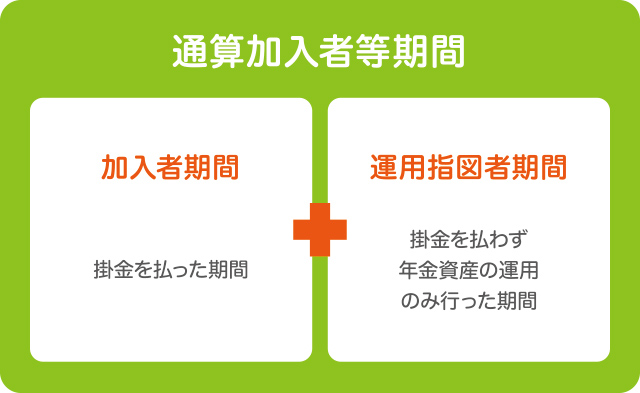

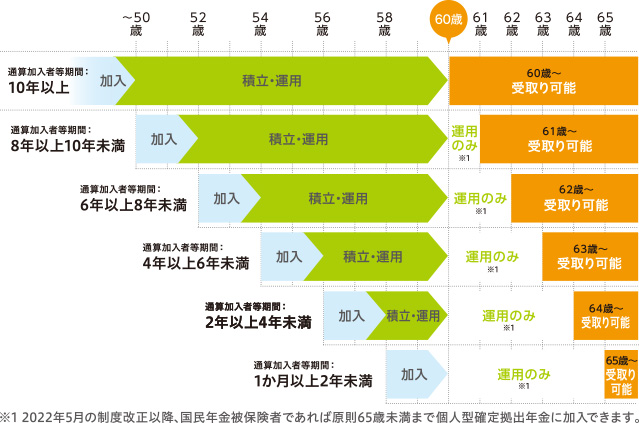

『通算加入者等期間』について |

※2022年4月2日以降に70歳の誕生日を迎える方(1952年4月2日以降生まれ)が対象です。

- 個人型および企業型確定拠出年金の加入者期間

- 個人型および企業型確定拠出年金の運用指図者期間

ほかの企業年金制度など(確定給付企業年金や厚生年金基金など)から確定拠出年金に移換した資産がある場合は、その移換資産の算出根拠となった期間(ただし60歳になった日の前日が属する月以前の期間に限る)も対象となります。

|

注意すべきポイント|その4.

|

|

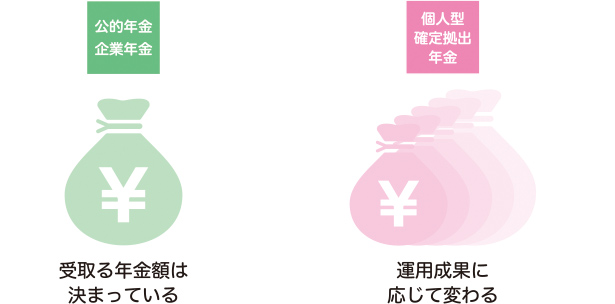

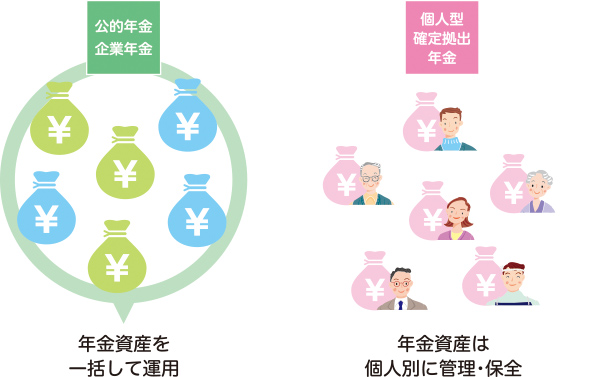

公的年金や企業年金とどう違う? |

公的年金や企業年金の場合は加入者の資産を一括して管理していますが、iDeCoの場合は、加入者一人ひとりの積み立てた資産は個人別に管理・保全されていますので、電話やインターネットで自分の年金資産の残高をいつでも把握できる仕組みとなっています。

|

注意すべきポイント|その5.

|

|

税制優遇措置について |

注意すべきポイント|その6. |

|

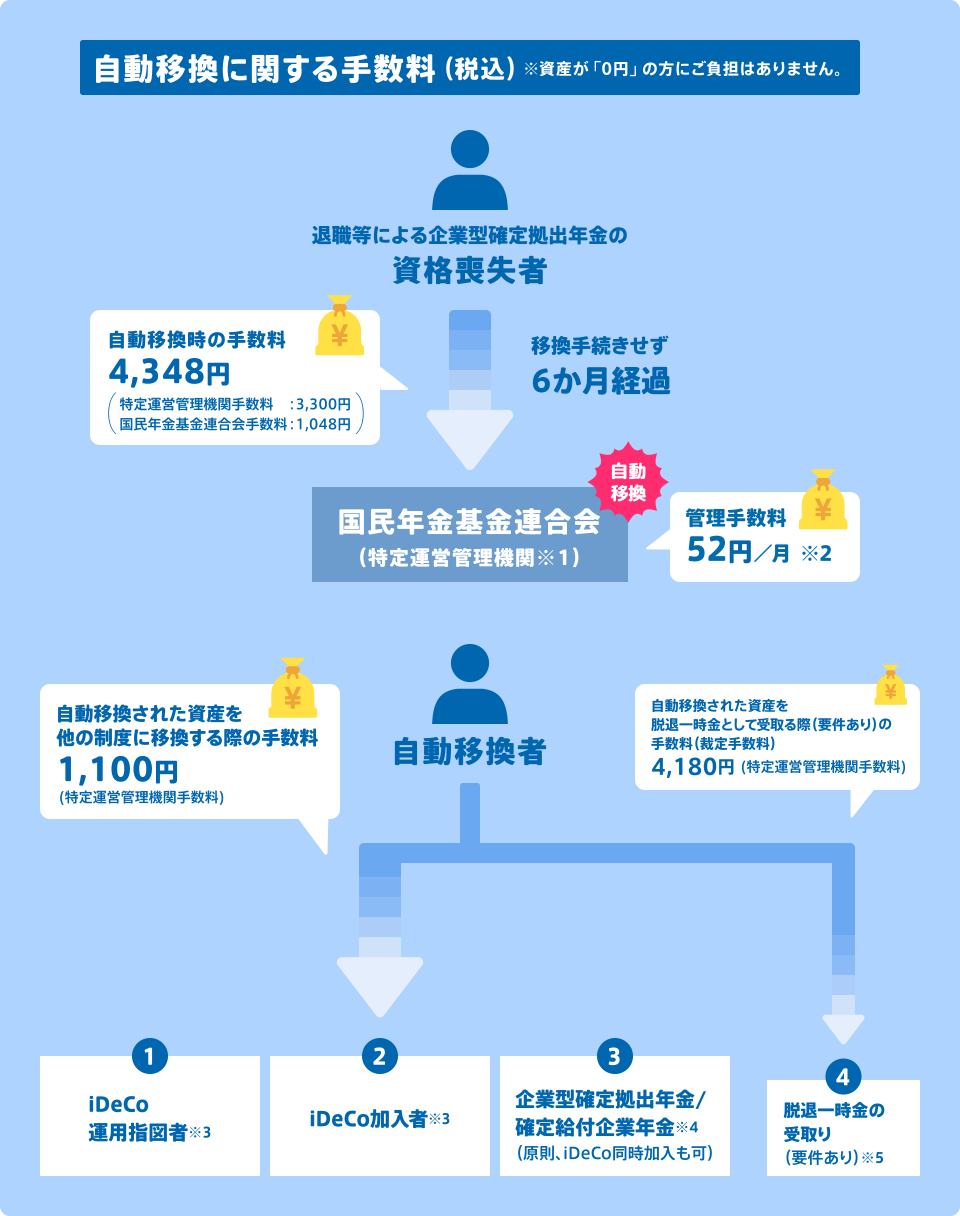

自動移換とは |

デメリット

- 現金の状態で管理され、資産の運用ができません。

- 各種手数料がかかります。(自動移換される際の手数料や管理手数料等が差し引かれます。)

- 税制優遇が受けられません。(掛金は拠出できないため、所得控除の対象となりません。また、自動移換中は退職所得控除の勤続年数に算入されないため、受取り時の税制優遇効果が低下する可能性があります。)

- 通算加入者等期間に算入されません。(自動移換中は通算加入者等期間に算入されないため、受給開始の時期が遅くなる可能性があります。)

自動移換に関する手数料(税込) ※資産が「0円」の方にご負担はありません。

※1 特定運営管理機関とは、自動移換された方の記録を管理する機関です(国民年金基金連合会から委託され、JIS&Tが行っています)。

※2 管理手数料は、自動移換された日の属する月の4か月後からかかります。

※3 iDeCo運用指図者となる方は、口座の開設等に係る手数料・管理手数料、iDeCo加入者となる方は、口座の開設等に係る手数料・管理手数料・掛金収納等に係る手数料がかかります。

※4 転職先の企業等が確定給付企業年金を実施しており、規約に「DCからの移換を受け入れることができる」旨が定められている場合、移換できます。

※5 事務委託先金融機関が行う脱退一時金の事務に係る手数料がかかります。

自動移換された場合の今後の選択肢

①iDeCoの運用指図者になる。(iDeCoに資産を移換し、支給開始年齢まで運用のみを行う。)

②iDeCoの加入者になる。(iDeCoに資産を移換するとともに、掛金を拠出する。)

③転職先の企業型確定拠出年金または確定給付企業年金に移換する。(転職先に制度がある場合。 また、原則、iDeCoの同時加入も可能)

④脱退一時金の受取り(受給要件を満たす場合)

![]() 自動移換にメリットはなくデメリットばかりです。

自動移換にメリットはなくデメリットばかりです。

自動移換されると「自動移換通知」が届き、

その後は年に一度「定期通知」が届きます。

通知が届いた方は、速やかに手続きを行ってください。

以下のお手続きで、ろうきんiDeCo(個人型年金プラン)で運用を再開していただくことができます!

お手続き方法(ろうきんiDeCo(個人型年金プラン)への資産移換方法)

WEB申込みもしくはこちらから必要書類をダウンロードのうえ、<ろうきん>本・支店へご提出をお願いいたします。

なお、加入者となる(資産移換するとともに、掛金を拠出する)場合も、あわせてお手続きが可能です。

(60歳以上の方は紙でのお申込みとなる場合がありますのでご注意ください。)

|

注意すべきポイント|その7.

|

|

年金資産の移換が伴うお客さまへ |